книги про инвестирование

Две лучшие инвестиционные книги, прочитанные мной в прошлом году.

- 12 марта 2025, 12:09

- |

Первая книга «Стоимостное инвестирование от Грэма до Баффета и далее…» Брюса Гринвальда. Забудьте про «Анализ ценных бумаг» Грэма. Она морально устарела. Эта книга на порядок лучше и современнее. Конечно, хорошо прочитать и то и другое, но если стоит выбор, то читайте Гринвальда без сомнений. Тем более что это продолжатель традиции Грэма по преподаванию стоимостного инвестирования в школе бизнеса Колумбийского университета.

О чем книга?

В книге на примерах подробно разбираются три источника стоимости любой компании:

- активы

- прибыль

- рост

Так же показана их взаимосвязь и разбирается сложная тема платы за рост и оценки стоимости роста. Безусловно, это книга №1 для стоимостного инвестора. У нас переведено второе издание. И это хорошо. В нем дополнен раздел оценки роста для технологических компаний. Но должен предупредить — это книга для опытных инвесторов.

( Читать дальше )

- комментировать

- 4.7К | ★16

- Комментарии ( 5 )

Каково быть самым богатым человеком в Вавилоне? Отзыв плюс видео!

- 29 января 2024, 10:13

- |

Наш книжный челлендж официально открыт! И уже прочитана первая книга из запланированных 12-ти.

Прогресс: ★☆☆☆☆☆☆☆☆☆☆☆

👉Напоминаю, что в телеграме у меня выходят в том числе посты и материалы, которых нет и не будет на Смартлабе.

Книга, с которой стоит начать. Ей уже почти 100 лет, а историям в ней — несколько тысячелетий, но она никогда не устареет.

🛕На днях купил книгу Джеймса Сэмюеля Клейсона «Самый богатый человек в Вавилоне». Эту книгу часто называют «главной книгой о богатстве», она была впервые издана в 1926 году и с тех пор выдержала просто невероятное количество переизданий.

Разумеется, я её читал в прошлом, и не один раз. Впервые я прочел эту книгу, если не ошибаюсь, в 2013 году – более 10 лет назад. Но до этого я просто находил ее в интернете и либо читал онлайн, либо скачивал pdf-файл на свой компьютер. Так я делаю с большинством книг, которые собираюсь прочесть.

📚И вот, совершенно спонтанно приобрел бумажный экземпляр в качественном твердом переплёте. Случайно увидел на полке в магазине среди других книг о финансах и самопомощи, и просто не смог пройти мимо.

( Читать дальше )

Возраст инвестора: критический взгляд на инвестирование в течение жизненного цикла. Уильям Бернштейн

- 12 февраля 2022, 16:52

- |

Привожу краткий конспект брошюры:

Молодые люди, как правило, должны инвестировать более агрессивно, чем они это делают, хотя для развития необходимой терпимости к риску может потребоваться некоторое время

Пожилые люди, с другой стороны, должны, в целом, стремиться к стратегии, ориентированной на «защиту активов».

Возраст равен облигациям или «Правило 110» — достойные стратегии для новичков при выборе распределения активов, т.е сколько вам лет такой % облигаций в портфеле, а остальное акции. А правило 110 означает, что из 110 нужно вычесть ваш возраст и вы получите долю акций в портфеле.

Но этот совет может оказаться не очень хорошим для молодых или пожилых инвесторов

Для молодежи практически невозможно быть слишком агрессивной в своих инвестициях. Их человеческий капитал превосходит любой агрессивный портфель.

( Читать дальше )

Невероятно Уменьшающаяся Альфа. Ларри Сведроу

- 06 февраля 2022, 11:06

- |

Intelligent Investments

Привожу краткий конспект книги:

Бета — это показатель волатильности акций или определённого сектора по отношению к рынку в целом. 1 = стандартный рыночный риск. 2 = 2-кратный рыночный риск, т.е. ваш портфель будет двигаться в 2 раза сильнее рынка.

Бета = волатильность

Альфа – избыточная доходность инвестиций по сравнению с доходностью базового индекса (альфа отражает умения управляющего).

20% активных менеджеров получили положительную альфу в 90-х годах. Это число сократилось до 2% сегодня.

Почему? Потому что рынок стал более эффективным. Его труднее эксплуатировать. То, что было источниками «альфы», исчезло, резко снизив способность генерировать альфу. Оставшаяся конкуренция будет становиться все лучше и лучше, потому что оставшиеся мужчины и женщины более искусны, чем люди, которые играли раньше ". 90% торговли осуществляется институциональными инвесторами, которые знают, что они делают. И все больше денег уходит на то, чтобы погнаться за тем сокращающимся источником альфы, который доступен.

( Читать дальше )

Усреднение стоимости. Майкл Эдэльсон

- 30 января 2022, 15:16

- |

Привожу краткий конспект книги:

Возможность определять «правильное» время (покупки/продажи) на рынке, безусловно, является мечтой каждого инвестора, но это невозможно сделать.

Проблема с выбором «правильного» времени заключается в том, что вы никогда не знаете, когда нужно перевести свои деньги на рынок и вывести их с него, пока это не произойдет.

DCA (dollar cost averaging, данная стратегия предполагает приобретение равного количества актива с регулярной частотой) — это простая и популярная формульная стратегия, используемая многими как способ увеличения доходности инвестиций

С DCA вы инвестируете одинаковую сумму денег каждый платежный период, независимо от цены финансового инструмента.

Вы получаете меньше акций, когда цены высоки, и больше акций, когда цены низкие.

DCA снижает среднюю цену (если конечно рынок не всегда растёт), уплачиваемую за акцию, тем самым повышая норму прибыли

( Читать дальше )

Победа в игре с отрицательной суммой Чарльз Эллис

- 26 января 2022, 13:13

- |

Привожу краткий конспект книги:

Инвестиционные управляющие не побеждают рынок, рынок побеждает их:

- За 1 год 70% профессионалов не могут показать доходность выше выбранного бенчмарка (S&P 500)

- Более 10 лет, 80%

- Более 15 лет, 90%

Да, некоторые профессиональные финансовые менеджеры обгонят рынок в любом конкретном году. Но большинство из них не может это делать в долгосрочной перспективе, и нет надежного способа выяснить, кто будет в тех 10%, которые будут приносить доходность выше индекса на протяжении многих лет

У людей, инвестирующих самостоятельно, результаты еще хуже, а люди, которые торгуют ежедневно, в среднем показывают результаты хуже всех

В 1960-х годах, когда активное инвестирование было выигрышной игрой, частные лица совершали 90% сделок, а учреждения — 10%. Профессионалы могли легко победить любителей.

95% сделок на Уолл-стрит приходится на профессиональных финансовых управляющих, они настолько конкурентоспособны, что делают практически невозможным для кого-либо из них превзойти друг друга, они совершают недостаточно ошибок, чтобы их коллеги могли воспользоваться ими, в итоге это игра с нулевой суммой.

( Читать дальше )

Всё о распределении активов Р.Ферри

- 18 января 2022, 13:58

- |

Привожу summary на книгу (книга в первую очередь написана для американцев, но и вы можете подчерпнуть много полезного):

Как нация, мы недостаточно откладываем на пенсионные счета, чтобы компенсировать сокращение пособий по социальному обеспечению и других традиционных источников дохода

10% инвестировать от дохода до налогообложения является хорошей целью для большинства людей (спорное утверждение, вставка от Intelligent Investments)

Инвесторы, как правило, страдают от чрезмерной самоуверенности

Вы не cможете успешно определять правильное время входа (выхода)на рынок. Если Нобелевские лауреаты пытались и потерпели неудачу (Long-Term Capital Management), какие у вас шансы? А во время медвежьего рынка акции обычно снижаются гораздо быстрее, чем растут во время бычьего рынка.

Хорошая идея состоит в том, чтобы выбрать статический процент акций, облигаций, альтернативных инвестиций, которые соответствуют вашим целям, временному горизонту и риск — профилю, а затем поддерживать это распределение в течение долгого, долгого, долгого времени. И восстанавливать баланс по мере необходимости.

( Читать дальше )

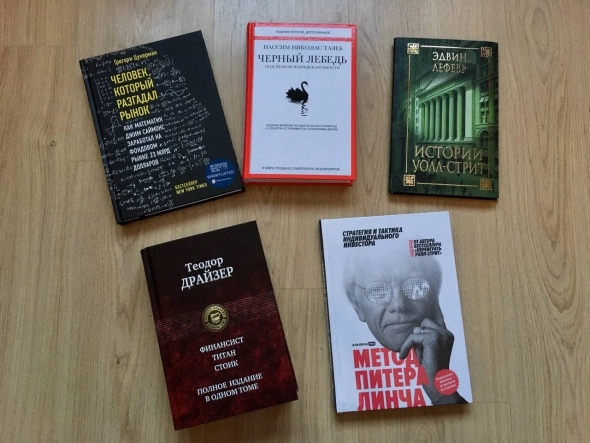

Получил 5 книг по инвестициям в подарок. Посоветуйте, какие из них прочитать?

- 23 декабря 2021, 11:37

- |

Вчера приехал подарок от Тинькофф.Инвестиции — пять книг на финансовую тематику.

Рекламу Тиньку не делаю, я их сам частенько критикую. Но очень благодарен и рад такому презенту!

За что подарок?

В Пульсе у меня есть одноименный канал с 30-ю тысячами подписчиков. Там же доступен мой публичный портфель, который почти за три года вырос в 5 раз. Как я понял Тинькофф дарит книги всем у кого больше 10 тысяч подписчиков.

Знаю, что почти все книги очень популярны у инвесторов, но пока четыре из пяти мной не читаны. Как раз пару месяцев назад закончил трилогию Теодора Драйзера.

Обзор на нее и другие прочитанные мною книги есть тут.

Посоветуйте, с какой книги начать? Какие из них были вам полезны?

( Читать дальше )

Новичкам

- 12 декабря 2021, 15:54

- |

По личному опыту с чего начать и с чего начинать вы?

«Ваши деньги и ваш мозг»: как новые исследования в нейроэкономике помогут разбогатеть

- 07 декабря 2021, 15:18

- |

О чем эта книга

В книге рассматривается весь спектр человеческих эмоций — от чувства страха и сожаления до счастья и самоуверенности, при этом автор анализирует, какое влияние чувства способны оказывать на инвестиции. На первый взгляд может показаться, что ответы очевидны, а каждый успешный инвестор ведет себя исключительно рационально. Однако Цвейг на простых примерах доказывает, что большинство людей не только не обладают достаточными знаниями о мире, но и не способны трезво оценивать свою осведомленность.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал